全球动力电池“荒”,且看中国如何破局

动力电池是新能源汽车的“心脏”,在一定程度上掌握着新能源汽车发展的命脉。对车企来说,动力电池就像悬在头上的“达摩克利斯之剑”,其性能质量、生产供应和服务保障决定着新能源汽车的生命持久力。随着新能源汽车热度不断提升,全球动力电池供需缺口引发电池“荒”,中国唯有突破动力电池产能、原材料、技术三大困境,化危机为先机,才能在这场全球竞技中实现弯道超车占领优势地位。

一、 全球动力电池供需缺口持续扩大

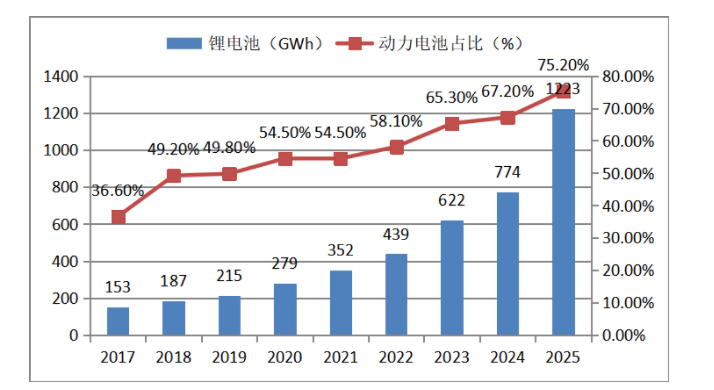

在新能源汽车产业持续高景气发展的背景下,全球对新能源汽车动力电池的需求量稳步攀升。据市场机构EV Volumes统计,2020年全球汽车用动力电池装机量同比增长 17%,达到 137GWh;2021年上半年,装机量累计达到115.1GWh,同比增长155.8%。

图1 2017-2025年全球锂电池及动力型锂电池需求量(装机量)及预测(单位:GWh,%)

动力电池需求量不断上涨,但全球锂电池原材料却面临短缺。一方面,全球锂矿、钴矿、镍矿等部分矿山资源在2020年经历了停产、破产、合并,产能有所收缩,供应端存在不稳定因素,导致供应紧张。另一方面,受新冠疫情冲击,相关企业的扩产计划相应搁置或延后,同时由于化工类产品如电解液产能不足,造成原材料进一步短缺。

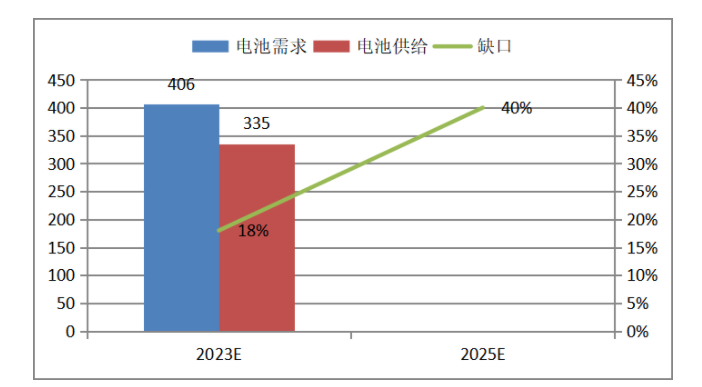

全球动力电池供需缺口将持续扩大。全球新兴能源市场调研机构SNE Research预测,到2023年,全球电动汽车对动力电池的需求达406千兆瓦时(GWH),而动力电池供应预计为335千兆瓦时(GWH),缺口约18%。到2025年,这一缺口将扩大到约40%。根据美国银行最新发布的报告,由于需求快速拉升,市场短期内无法做好准备,动力电池供应或在2025年-2026年“售罄”,届时各电池厂产能利用率都将超过85%;2026年-2030年间,“电池荒”可能进一步加剧。

图2 2023-2025年全球动力电池供需缺口(单位:%)

中国动力(17.700, -0.14, -0.78%)电池短缺问题初见端倪。据动力电池联盟数据,2021年上半年,中国动力电池累计装车量 52.5GWh,同比上升 200.3%。发展势头强劲的同时,却面临着动力电池供应紧缺、车企需求得不到满足的困境。目前,中国300家在册生产动力电池的企业长期处于供不应求的状态,目前多数企业的锂电池生产线满负荷运转,估计产能瓶颈将在较长时间内一直存在。一场电池供应短缺的危机正在新能源汽车行业蔓延。

二、 中国动力电池三大难题亟待破局

(一)动力电池产能问题

中国电池生产企业未能正确预估市场走向。2020年,中国动力电池装机量累计63.6GWh,同比增长2.3%。新冠疫情蔓延后,电池生产企业由于错估形势,未能按照预期实现扩产计划,当面对新能源车爆发式增长时,无法跟上车企发展速度,遇到增产瓶颈。

结构性紧缺问题日益凸显。据中国汽车动力电池产业创新联盟数据显示,2021年上半年,中国动力电池有近30%的产品尚未装机利用,产能与装机量存在较大差距。据测算,目前中国提供高端动力电池厂家的有效产能为300GWh,而2021年的预计装机量大概为200多GWh。表面上看产能缺口并不大,但实际情况是,电池生产线大多具备定制化特点,如果配套车型销量不达预期,产能就无法充分发挥。中国目前共有电池生产厂千余家,但能够成规模生产动力电池的企业只有十家左右。所以问题的根源是结构性紧缺,缺优质企业供货。

(二)动力电池原材料问题

全球缺货锂矿资源面临短缺。2019年,全球锂价经历暴跌,很多南美矿山被迫减产甚至关停,雅保和Orocobre等头部公司在未来一到两年基本没有增量释放。另外,全球锂资源集中在少数矿山中,全球最优质的盐湖锂分布在智利、阿根廷和玻利维亚,占全球锂资源量58%,储量最丰富的智利锂矿的开发有配额限制,不能在短时间内随意提高产量。综合来看,南美矿山恢复生产和投产需要时间,锂的供需缺口在短期内是刚性的,而在可预见的长期内也改善乏力。

中国锂资源高度依赖进口。2017年锂资源全球产量为23万吨,其中中国的使用量为12.5万吨,占全球总量的52%。2019年国内利用本土的锂资源加工的基础锂盐仅为6.5万吨。中国进口锂矿石主要来自澳大利亚,进口西澳锂精矿作为原料生产锂化合物及深加工产品。在锂矿自给率只有20%的情况下,一旦因为某些外部因素导致国内企业持股矿场停止供货,海外锂矿进口被掐断,以宁德时代(589.500, -1.10, -0.19%)为代表的国内动力电池企业,将面临严峻考验。

锂进口紧张导致相关材料价格上涨。动力电池的成本当中,正极材料的占比超过40%,锂恰是正极材料的核心原料。数据显示,正极材料、电解液六氟磷酸锂的价格皆出现上涨。7月1日,六氟磷酸锂的市场报价为每吨33万元,较6月30日每吨上涨5000元,今年以来价格总体涨幅超过200%,而且供应极为紧张,加大了电芯厂迅速扩大产量的难度。

(三)动力电池技术问题

中国在动力电池核心技术方面仍有欠缺。在高端电池的四大核心材料中,中国的隔膜产业仍是短板,目前主要依赖大量进口;中国多数国产电解液供应商仍无法掌握电解液的全部数据;正负极材料的国际竞争力有所提升,但在高端产品供应方面与国际水平存在差距,部分供应商仍需采购日韩厂商的高性能前驱体。此外,电池辅料中的PVDF粘结剂、高端碳纳米管导电剂的性能无法与国际接轨,由于投入产出不成正比,进口依赖在短期内难以摆脱;国产铝塑膜可靠性尚未达到验证周期;激光器、超声波发生器和高可靠性的PLC等高端基础零部件匮乏,制约了中国电池企业选购设备的自主性。

海外竞争加剧倒逼中国企业提前布局。一方面,警惕美国以国家安全为由,在意识形态上或国际知识产权保护上限制中国对外合作。在美国推出史上最激进的新能源汽车激励政策的背景下,中国动力电池头部企业可能成为其最大竞争对象,具有打压和制裁的潜在威胁。另一方面,日韩等动力电池企业加快在中国布局,如韩国SKI在江苏常州建设面向纯电动汽车的锂离子电池工厂、日本松下在大连工厂新建动力电池生产线。日韩动力电池企业拥有技术比较优势,倒逼中国优势企业在产品、技术与渠道方面推进创新力度。

三、 中国加快补短板需从三方面发力

(一)打破固有格局,提高本土自给率

为解决当前困境,中国需要加紧布局海外锂资源。目前,世界级锂资源主要集中在南美洲和澳大利亚。大型盐湖包括玻利维亚乌尤尼盐沼、智利盐湖、阿根廷盐湖。主要锂辉石矿包括澳大利亚泰利森旗下的Greenbush矿山和澳大利亚RIM公司的Mt Marion锂矿。在澳中关系前景不甚明朗的国际局势下,中国企业需要通过收购、并购或控股等手段,加大与南美国家锂矿企业合作的深度与广度,为锂盐产能扩充保障原料供应、降低原料采购成本、提升产品盈利能力和增加资源储备。

另一方面,加快中国本土锂矿开采和提炼技术水平,积极开发国内锂资源市场。中国青海、西藏和四川锂资源储量占国内锂资源储量的绝大部分。2020年青海与西藏合计产能为 9.5 万吨,仅占国内碳酸锂产能的21.47%,中国盐湖锂资源远未有效利用。中国需围绕前端提锂能力和后端锂盐生产两方面优化盐湖提锂技术,同时积极研发新型锂吸附剂、萃取剂,以及膜法的应用,降低盐湖提锂成本。此外,支持探索海水提锂等新技术创新,鼓励新产业(47.890, -0.64, -1.32%)和新兴科技企业的发展。

(二)攻坚核心技术,掌握行业话语权

当前,锂电池经过钴酸锂、磷酸铁锂和三元锂迭代,正朝着第三代迈进。如今,中国在负极材料、电解质等研究上,可以匹敌发达国家,但在锂电池隔膜、能量密度上仍有差距。比如宁德时代虽然持续数年位居全球电池市场第一,但国内外的产业研报仍将松下、LG列在第一档,而宁德时代与比亚迪(290.600, 5.81, 2.04%)列在第二档。若与日本相比,中国在锂电池研发的人力和资金投入,都有较大差距。这凸显基础科学研究极为重要,同时要靠国家、科研机构和企业的长久坚持和投入。

固态电池技术的出现,又打开了一个新通道,为中国重新掌握电池技术主动权带来机会。2020年11月2日,国务院办公厅印发《新能源汽车产业发展规划(2021-2035)》明确“加快全固态动力电池技术研发及产业化”,并将固态电池列为“新能源汽车核心技术攻关工程”。研发固态电池的国内外创业公司快速发力,集中固态电池技术单点突破。除了要解决基础科学难题,固态电池在技术上还存在大量需要攻关的难点,固态电池量产面临着生产工艺、产品一致性保障,规模化成本可控以及供应链配套成熟等问题。必须发挥中国集中力量办大事的优势,组织各路精英联合攻关,抢占关键技术制高点。

(三)遵从整体规划,提高优质产能

当前,国内动力电池行业高端电芯及优质产能不足、低端产能过剩的矛盾没有根本改变,但进行结构调整,持续优化产能还需要一个过程。“电池荒”的信号一出来,国内多家动力电池产业链企业纷纷增资扩产,据不完全统计,今年上半年,相关投资项目超过57笔,规划总投资超3500亿元。其中,不仅有动力电池企业,也有动力电池原材料及相关生产设备企业。头部企业更是快速抢占制高点,2021年一季度中国头部动力电池企业相继公布了20多个动力电池相关新投建项目,投资高达1600多亿元,建设年产能超过350GWh。

必须清醒看到,在结构调整未完成的情况下,持续扩产有可能在产业链的整体或局部形成新的产能过剩。竞争激烈的国内市场,容易出现混战格局。必须站稳脚跟,不自乱阵营。需要全行业服从国家规划布局的引导并自觉与国家总体战略相配合,剔除低端产能,减少盲目性。同时国家要提高规划的指向性、约束性,加大结构调整、提质增效力度,避免动力电池产业链将来因局部的低端薄弱影响整体的高质量发展。

(作者李泯泯来自赛迪智库安全产业研究所)