新闻中心

美国研发锂离子电池制造回收环保法 可降低加工成本和能耗

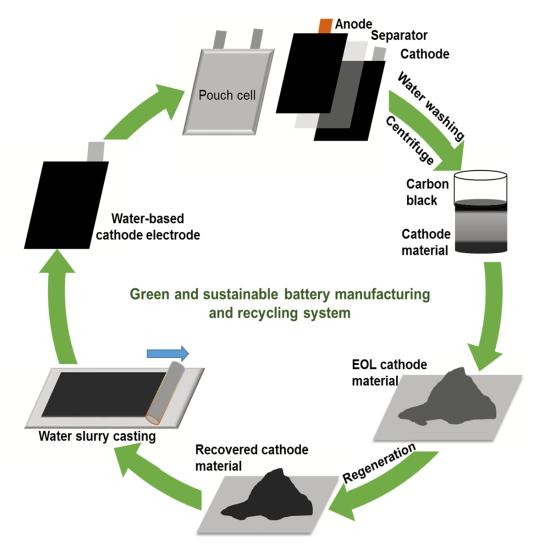

据外媒报道,美国弗吉尼亚理工学院(Virginia Tech)的研究人员展示了一种绿色、可持续性的锂离子电池(LIB)制造方法,能够在电池电极生产和回收过程中不使用有害的有机溶剂。(图片来源:弗吉尼亚理工学院)研究人员发现,通过水基工艺制造的电极与传统基于溶剂工艺制造的电极的速率性能和循环寿命相当。利用水溶性粘合剂能够利用水,从废电极中回收阴极化合物,成功再生此类化合物后,新电极与原始电极电化学性能相当。在电池制造和处理过程中,量产锂离子电池可能会引起环境问题。传统的锂离子电池电极,特别是阴极,采用N-甲基吡咯烷硐(NMP)作为溶剂,利用淤浆法制成。事实上,据估计,年产能为10万组功率为60kW、 10kWh插电式混合动力汽车(PHEV)电池的电池制造厂每年需要使用410万公斤的NMP来沉积阴极层。考虑到全球锂离子电池的产能约为400GWh,则需要大量的NMP。但是,NMP是一种昂贵的再生毒性物质,已于2018年被欧盟委员会列为闲置物名单。此外,在锂离子电池的生产过程中,大约47%能耗都花在电极干燥过程,用于NMP溶剂的蒸发和回收,如果用水替代NMP,则可以减少四分之一的能耗。在干燥室设备上,还需消耗29%的能量,用于控制浆液混合和浇铸操作的湿度和温度。因此,需要研发新型电极生产工艺和/或NMP替代品,从而降低加工成本和能源消耗。研究人员在电极生产中用水替代了NMP,并从集电器中分离出黑色物质(炭黑和活性物质的混合物),将水溶性粘合剂溶解在水中以实现回收,再将活性物质从炭黑中分离出来,再次锂化生成电池材料。研究人员表示,在此次研究中使用的水基加工电极具有优异的电化学性能,与用回收材料中制成电极的电化学性能相当。如果能够解决一些潜在的挑战,此种方法能够提供一个绿色、可持续的工艺,用于制造和回收锂离子电池。

来源:盖世汽车

未来几年中国仍将继续成为全球电池生产中心

据外媒报道,欧洲投资银行(EIB)日前承诺对“泛欧电池产业”提供资金支持,同时宣布了英国将建设其首个电池超级工厂计划。欧洲投资银行(EIB)预计,欧洲2020年在电池相关项目方面的投资将达到10亿欧元(11亿美元)。该银行副总裁Andrew McDowell在欧洲电池联盟于5月19日举办的行业会议上发表了演讲,而欧盟委员会(EC)副主席MarošŠefčovič也出席了此次会议。AMTE Power公司在苏格兰运营的锂电池工厂根据欧洲投资银行(EIB)的调查,欧盟今年承诺的财政支持超过了过去十年来提供的所有财政支持。欧盟推出的一项名为“InnovFin能源示范计划”也提供了一部分资金支持,该计划是推动能源创新示范阶段项目发展的一种金融工具。欧洲投资银行在2018年批准了向初创电池厂商Northvolt公司提供的5,250万欧元贷款,而该银行在2019年12月下旬表示,其致力构建“泛欧电池生态系统”的承诺总计将达到约32亿欧元。Šefčovič也在2018年表示,欧盟委员会希望确保在欧洲生产世界上最清洁的电池产品。欧洲投资银行(EIB)表示,该行提供资金支持的锂离子电池项目的生产能力为51GWh,其中包括已经部署和计划部署的电池生产设施。这将建立在欧盟目前49GWh的电池产能基础上,这相当于美国目前的电池总产能,但只相当于中国电池产能的十分之一左右。欧洲投资银行(EIB)表示,还将为开发电池新材料、改进电池管理系统(BMS)和电池回收的组织提供资金支持。调研机构彭博社新能源财经公司分析师Tifenn Brandily表示,未来几年,中国仍将继续成为全球电池的生产中心,尽管其市场份额有所下降。2008年,中国电池产量占全球市场97%,当时全球电池总产量仅为6GWh。而到2019年,虽然全球电池总产量激增至365GWh,但中国电池的市场份额产品仍占75%,而欧洲只有5%。Brandily预计,到2030年,欧洲电池的市场份额将上升到10%左右,届时全球锂离子电池的产量将达到1,230GWh:中国将占65%,美国将占10%左右,而全球其他国家和地区约占15%。与此同时,英国AGM电池生产商AMTE Power公司和初创电池厂商BritishVolt公司签署了一项谅解备忘录,计划合作开发和建设一个电池超级工厂,其电池主要提供给汽车和储能行业。这两家公司表示,这个电池超级工厂开通之后年产能将高达35GWh,在建设过程中将创造多达4000个就业岗位,并将在2023年开通运营。而电池材料生产商Nanograf公司首席执行官Francis Wang表示,在全球范围内正在进行建设大型锂离子电池生产设施的竞赛,而冠状病毒疫情使美国对中国电池进口的依赖性得以缓解。

来源:中国储能网

涉锂上市公司“泥菩萨过河”

曾经,对于迫切资金输血的锂电池企业而言,上市公司犹如“救世主”。如今,彼时以转型之名涉锂的上市公司,却变成了“泥菩萨”。其中,锂电材料概念上市公司“自身难保”的困境最先显现,近期两大上市公司接连落难。昔日的钾肥大王盐湖股份,手揣盐湖提锂概念备受资本市场疯狂追捧,还曾气势汹汹筹谋募资近80亿扩产电池级碳酸锂项目。现今落得连续三年巨亏、资产重组无人问津、上交所暂停其上市的局面。转型新能源近5年的美都能源,收购的新能源标的接连踩雷,巨额计提商誉减值,公司连续两年业绩亏损,*ST帽子加身,股价触及“面值退市”。事实上,盐湖股份与美都能源“缺钱”已成为锂电材料概念股上市公司的缩影。包括富临精工、胜利精密、长园集团、金冠股份、大东南等入局上市公司均陷入资金困局。从大手笔买买买、扩扩扩到利润骤降、资金捉襟见肘,其实也不过3、4年光景。地主家的余粮被吞噬殆尽,锂电概念或成“救命稻草”,或成“一地鸡毛”。买买买、扩扩扩2015-2017年是上市公司开启涉足锂电材料概念的集中爆发期。据高工锂电不完全统计,2015-2017年锂电产业链兼并购的预案超140起(含终止案例),其中涉及锂电材料兼并购达35起。当中,又以上游锂资源和隔膜领域的兼并购和扩产最为引人关注。上游锂资源方面,受国内新能源汽车市场爆发影响,电池级碳酸锂从2015年之前平稳的4万-5万元/吨的价格,一路飙涨至17.8万元/吨的高位。整个2017年,碳酸锂企业、正极材料企业、动力电池企业甚至是新能源车企、跨界上市公司,都在想方设法深入布局锂资源,澳矿、加拿大、刚果等全球锂资源几乎被瓜分殆尽。扩大碳酸锂产能、兼并购或者新设立碳酸锂加工企业等消息屡见报端。尤为引人注意的是,2017年12月,称盐湖提锂技术取得重大突破的盐湖股份,拟总投资79.8亿元,启动年产5万吨电池级碳酸锂项目的生产。2017年10月,美都能源也谋划耗资36亿,收购瑞福锂业98.51%股权。彼时的电池级碳酸锂报价已涨至17万元/吨,较前三个月涨幅达20%,逼近2016年全年的价格峰位。锂电隔膜领域更是疯狂。在此之前,锂电隔膜行业盛传着一句话:一投产,就赚钱。作为锂电池四大材料中高毛利最高的行业,高利润驱使下,上市公司纷纷扑向隔膜领域。2015年和2016年,胜利精密先后收购苏州捷力51%和33.77%的股权,如愿以偿将国内知名隔膜企业纳至麾下。2016年和2017年,双杰电气收购并增资天津东皋膜,累计取得天津东皋膜51%控制权。2017年6月,金冠电气(后更名金冠股份)拟14.76亿元收购鸿图隔膜100%股权。2017年8月,长园集团拟19.2亿元收购中锂新材80%的股权,累计取得中锂新材90%股权,且收购案中并未设立业绩对赌目标。......上市公司的扎堆涌入,隔膜领域也掀起了扩产潮。高工锂电资料统计发现,截止2017年10月,已经公开的投资隔膜新线超过120条,规划新增产能超过60亿平米。然而当年前三季度动力电池隔膜需求量仅为6.3亿平米。盲目的买买买、扩扩扩成为常态,错误的市场形势预判,都为这些锂电材料概念上市公司后续标的暴雷、巨幅商誉减值、开打官司杖、净利润亏损等埋下了隐患。始料未及的市场变局随着“骗补”风波查处落幕,新能源汽车补贴规则也发生了始料未及的巨变,补贴逐年的大降、市场供需关系改变、价格战愈演愈烈,也致使锂电上游材料市场格局不断发生变化。前期疯狂的投扩产后遗症在2018-2019年逐渐凸显。上游材料领域,碳酸锂产能加速释放,市场供给过剩导致价格腰斩式下滑。高工锂电跟踪数据显示,自2018年以来,国内碳酸锂市场价格跌幅巨大。从年初15.9万元/吨,跌至年底7.42万元,年度跌幅达53.3%。2019年市场更加严峻,价格从年初7.34万元,跌至年底4.44万元,年度跌幅达38.7%,较2018年初跌幅更是超过70%。由于市场变化,2018年瑞福锂业亏损达3.93亿元,形成商誉减值达7.8亿元。因其无法完成承诺业绩,收购标的一年的*ST美都,选择向原股东“退货”,终止标的收购。2019年隔膜标的也频频暴雷,终止重组、停产、卖盘、引入战略资本、对赌失败引发的官司杖等消息时见报端。双杰电气表示,由于2019年锂电池隔膜市场竞争激烈,产品价格连续走低,控股子公司东皋膜生产经营困难,连续亏损,经研究决定停产。计提减值后东皋膜净利润-6.64亿元。胜利精密、长园集团也纷纷做出卖盘决定。胜利精密拟20.2亿元将苏州捷力100%股权转让给恩捷股份;长园集团引入中材科技等战略资本让出湖南中锂控制权。复盘上市公司因锂电材料概念输掉牌面的原因,可大致归结为以下几点:1、出于短期牟利心理,并未掌握核心技术,只为炒概念,空有一身新能源概念的“壳”。2、错误判断市场形势,疯狂扩张产能,致使上市公司主体陷入资金周转困境。3、收购标的企业产品市场竞争力趋弱,下游客户踩雷,应收账款高企,高估值高溢价收购导致业绩对赌失败,市场竞争加剧致使大规模计提商誉减值。4、市场受益逻辑发生变化,从受益产能扩张转向受益核心客户绑定,市场集中度趋高,无法深度绑定动力电池TOP10企业基本没戏,标的只能砸手里。蹭热点“后遗症”高工锂电认为,锂电产业是高投入、高技术门槛的新兴产业,没有持续技术投入,缺乏核心竞争力,只为蹭行业热点的上市公司,终将掉入锂电产业竞争的深渊。从目前部分锂电概念跨界上市公司的情况来看,业绩变脸,净利率低,应收账款高企,巨额负债,亏损幅度越来越大,拖累传统业务,由业绩对赌引发的官司缠身,巨额商誉减值计提......消息已经不再新鲜。由此引发的“后遗症”是,轻则停产,终止重组标的,资产剥离,出让控制权,降价甩卖,“及时”止损,断臂求生。重则*ST加身,面临退市风险,破产重组,暂停上市。严峻的市场形势下,锂电概念跨界上市公司缺钱的后遗症或将快速蔓延。

来源:高工锂电

无钴,能否掀起动力电池革命?

“如果把成本、安全和寿命问题都解决了,无钴电池对行业的影响会非常大。”5月18日,蜂巢能源在线发布了两款动力电池产品——115Ah容量无钴电芯和L6薄片无钴电芯。据悉,这两款产品将于明年落地,蜂巢能源也将由此成为全球首家成功研发无钴电池的动力电池厂商。“含钴比例一直在降低,从最早的钴酸锂中的59%,到目前应用广泛的NCM523(镍钴锰比例为5:2:3)中的12%,再到下一代NCM811中的7%,直到今天,正极材料中的钴含量减到0,钴终于被彻底去除。锂电池行业迎来一个全新的品类——无钴电池。” 蜂巢能源总裁杨红新在发布会上介绍,蜂巢能源无钴电池已达到量产条件,将实现整车续驶里程超过800公里,超过15年120万公里的使用寿命。钴作为稀缺资源,价高量少,占据了动力电池正极材料30%的成本。因此,低钴、无钴一直是动力电池车厂商研发的重点。主流企业密集研发事实上,无钴材料并非是蜂巢能源的独创,在无钴材料的开发道路上,科学家们已经持续走了20年,主流动力电池厂商,如LG化学、松下电池、宁德时代都在进行低钴和无钴研发。在宁德时代日前召开的2019年业绩说明会上,董事长曾毓群透露,宁德时代有自己的无钴电池技术储备,目前研发进展顺利,“因为是一个全新的、颠覆性的产品”,目前正想办法完善供应链。此前特斯拉CEO马斯克也曾多次提到降低动力电池中钴的比例,争取在下一代电池中完全抛弃钴。蜂巢能源抢先一步推出无钴电池并不容易,其无钴电池是去掉镍钴锰电池中的钴材料,用镍锰酸锂代替。“镍锰酸锂材料能量密度较高,被寄予厚望。虽然理论早就有了,但我们更关注可量产性。”杨红新坦言,无钴化要解决镍锂混排、循环性能等问题。“蜂巢能源通过阳离子掺杂技术、单晶技术和纳米网络化包覆三大‘黑科技’解决了上述问题。材料开发成功后,电芯层面还要进行整个体系开发,通过对电解液、负极材料以及其它辅助材料添加剂的设计优化,不断验证,突破这些技术瓶颈,使体系成熟、定型,达到量产条件。”官方信息显示,蜂巢能源此次发布的无钴电池性能优越。第一款产品是基于590模组的电芯设计,容量为115Ah电芯,能量密度达到245wh/kg,该产品是在通用化电芯尺寸基础上完成的,能够搭载到目前大部分新的纯电平台上,在整车端能够实现15年120万公里超长使用寿命,将于2021年6月份推向市场;第二款是L6薄片无钴电芯,容量为226Ah,目前这款产品正与长城汽车一款高端车型做适配性开发,可实现880公里的超长续航,预计在2021年下半年推向市场。杨红新透露,蜂巢能源无钴电池未来在整车的应用场景非常广泛。“除了国内市场外,我们还在积极拓展欧美高端市场,目前有两家欧洲客户正跟我们积极接触。”有助于提升电动汽车综合性能“在目前全球钴元素消耗中,一半左右用在锂电池上,包括车用锂电池和其它消费类电子。每部iPhone手机要用10g左右钴,而每辆特斯拉电动汽车要用约13.68kg。”杨红新表示,随着新能源汽车的迅猛发展,钴的需求量持续激增,如果不考虑回收,2026年钴将供不应求,有限的钴元素资源,无法支撑新能源汽车无限的发展空间。资料显示,全球陆地钴的储量约为710 万吨,其中80%的钴分布在刚果(金)、澳大利亚和古巴等国。作为稀缺资源,钴价格从8万元/吨涨到最高60万元/吨。杨红新表示,行业对无钴期望极高,将有效降低动力电池成本。钴是动力电池正极材料中的重要元素之一,不但可以稳定材料的层状结构,还可以提高材料的循环和倍率性能。电池无钴,如何保障电动汽车的安全和性能?杨红新介绍称,无钴电池产品已通过国标和欧标的全部安全性测试,其安全性能优于目前的高镍三元电池。发布会测试视频显示,普通高镍三元电池在140℃高温静置结束半小时后起火,而无钴电芯在150℃高温静置结束半小时后未发生起火现象。在杨红新看来,仅掌握无钴材料还不够,叠片设计工艺可使无钴电芯在能量密度方面再提升5%,循环寿命再提升10%。因此,此次蜂巢能源发布的无钴电池兼具高安全、高能量和高寿命的特点。数据显示,蜂巢能源无钴电池的循环寿命在DOD为92%时达2500个循环,优于高镍三元电池;同时,长续航性能支持单次充电可行驶880公里,为目前电动汽车行业已知量产车型中最高续航里程。动力电池技术“百花齐放”此前,业内对蜂巢能源的关注并不多。杨红新笑称,他们是“锂电新势力” 。据了解,蜂巢能源前身是长城汽车动力电池事业部,自2012年起开展电芯的预研工作,2018年独立为蜂巢能源,业务涉及下一代电池材料、电芯、模组、电池系统、BMS等的研发和制造。原国家 863 电动车重大专项动力电池测试中心主任王子冬表示,蜂巢能源要在降成本工艺研究上,进一步挖掘潜力,使其接近磷酸铁锂,在无钴的情况下,把电压平台、能量密度和克容量拉高,来稀释镍材料的成本影响。“如果把成本、安全和寿命问题都解决了,无钴电池对行业影响会非常大。”目前动力电池行业主要采用两种技术路线,一种是以镍钴锰、镍钴铝为主要材料的三元锂电池,其能量密度高、续航里程长,可满足车辆高能量要求;另一种是磷酸铁锂电池,其安全性好、成本低,但续航里程不尽人意。随着技术的进步,动力电池产品持续创新攻关,行业已呈现“百花齐放”态势。今年三月,比亚迪正式推出磷酸铁锂“刀片电池”,其体积利用率相较于模组电池包提升了50%以上,续航里程达到高能量三元锂电池同等水平;宁德时代CTP技术也一直是业内关注的“黑科技”,不仅能应用于磷酸铁锂电池上,未来也可能应用于三元锂材料,其能量密度可以达到250wh/kg以上;固态电池的研发也在加快推进中。此外,特斯拉推迟到6月举行的“电池日”上会放什么“大招”,也备受行业关注。业内人士认为,动力电池厂商的竞争已日趋白热化,但电池技术路线最终都指向了无钴化、更低成本和更高性能。动力电池的发展也将提升电动汽车产业市场化水平。

来源:中国能源报

LG注资通用汽车合资电池!电池价格或大降

《科创板日报》(上海,研究员 何律衡)讯,据韩媒《Business Korea》上周日(24日)报道,全球锂电池龙头LG化学于当天发布的业务报告显示,该公司于4月首次向其与通用汽车合建的电池工厂Ultium cell注资3529万美元。去年12月,LG化学与通用宣布,计划到2023年为止的4年内,向Ultium cell投资共计2.7万亿韩元(约为21.73亿美元)。据悉,Ultium cell投入运营后,LG化学将在美国建立两个生产基地。根据此前报道,新工厂的规模将有望与特斯拉和松下建立的千兆工厂相媲美。目前,LG化学位于荷兰和密歇根的工厂产能为每年5 GWh,而未来Ultium cell的产能将达到每年30 GWh时。与此同时,公司还将加强自身在亚洲和欧洲的电池生产能力,计划到2021年底与中国汽车制造商吉利(Geely)建立一家合资电池厂,产能为10 GWh;波兰的弗罗茨瓦夫工厂将通过扩产将产能提高至每年60 GWh。若该系列计划得以顺利进行,到2023年,LG化学的全球电池产能将达到200 GWh,可为330万辆纯电动汽车充电,一次充电可供其行驶380公里。今年以来,LG化学在电池领域表现亮眼,第一季度装机量达到6.07GWh,取代宁德时代排名全球第一,松下与宁德时代分居第二、第三。本月初,LG化学与通用召开新闻发布会提出,计划于2022年开始规模化量产新一代NCMA(镍、钴、锰、铝)电池,并通过建立工厂,将锂电池的价格降至每千瓦100美元以下,将其应用至2022年推出的新能源汽车上,以取代特斯拉在该领域的龙头地位。据了解,NCMA电池将稀有金属钴的比例降低到5%左右,镍含量提高到90%,并添加铝以保持与当前产品相同的稳定性。与目前市面上常用的NCM电池(镍含量60%,钴含量20%,锰含量20%)相比,可以显着降低单位成本并提高产量。相关数据显示,电池约占电动汽车制造成本的40%。目前,批量生产的电动汽车电池的价格约为每千瓦时150美元,若LG化学与通用成功将价格压至每千瓦100美元,无论对新能源汽车行业还是特斯拉来说,都将造成冲击。来源:科创板日报,财联社

来源:《科创板日报》

宁德时代:刀片电池也并非100%安全

这一结果的国内电池巨头宁德时代坐不住了。众所周知,宁德时代为多家主机厂提供电池设备,并主要以三元锂电池为主。宁德时代内部人士表示:动力电池的安全性主要表现在系统热安全、机械安全、电气安全以及功能安全,而不止是电芯的安全。在其看来,针刺单体电芯就类似于点火测试汽油、柴油的易燃性,完全忽略了油箱的保护作用。现实状况下,电芯被针刺的情况不会发生,电池包底部“钝刺”和挤压才是更符合真实场景的测试方式。磷酸铁锂电池更容易通过针刺不是因为技术先进,而是因为材料本身热稳定性好;而三元锂电池能量密度高,对于针刺确实存在挑战,但也并非无法完成。也就是说,通过针刺测试的电池不一定安全,而不做针刺测试也不等于电池就不安全。该内部人士还表示,宁德时代支持新国标《电动汽车用动力蓄电池安全要求》取消针刺测试,并希望行业关注的方向集中到整个系统层面的安全问题。与此同时,宁德时代董事长曾毓群作为全国政协委员,在两会上提交了两份电池领域的政协提案。曾毓群认为,推进电化学储能建设,能够助力“新基建”。他建议,强化顶层设计,将储能纳入国家能源发展规划,明确储能的法律地位;同时,建立价格机制,完善标准和管理体系等。(消息来源:亿欧汽车;编辑/汽车之家 翁萌)

来源:汽车之家